年末調整初心者です。

年末調整を行っているといろんな質問がきます。助けてください。

そんな悩みにお答えします。

年末調整になると、いろんな質問を受けて「どう答えていいのかわからない」という状況ではないでしょうか。

とくに年末調整の初心者には1つ1つの質問に答えるだけで時間がかかると思います。

この記事では、著者が年末調整を10年やってきて、実際受けてきた質問を公開します。

会社の年末調整担当者、あるいはこれから年末調整書類を作成する従業員に立つ内容になっています。

年末調整でよくある質問「収入・所得」

年末調整の収入・所得に関するよくある質問は以下のとおりです。

- 収入と所得の違いは何ですか?

- 年金所得はどうやって計算するんですか?

- 退職金は給与所得以外の所得に入るんですか?

- 不動産を売却したのですが、収入にいれますか?

- 基礎控除申告書に収入を書きたくないのですが、絶対に書かないといけませんか?

- 配偶者の収入があきらかに扶養じゃないのですが、配偶者控除申告書に収入を書かないといけませんか?

- 去年まで扶養していた家族が扶養の範囲を超えました。どうすればいいですか?

- 配偶者の収入証明は必要ですか?

- 配偶者はもともと非扶養者ですが、配偶者控除申告書に所得を記入する理由はなんですか?

- 高年齢雇用継続給付金は収入に入りますか?

- 育児休業給付金は収入に入りますか?

- 給与所得以外に収入があり、確定申告する場合はその他収入の記入が必要ですか?

- 労災で休職中の場合、所得金額はどうやって記入すればいいですか?

それぞれの質問を詳しく解説します。

法改正などで変わっている場合もあります。あくまで参考としてご覧いただけたらと思います。

収入と所得の違いは何ですか?

収入の所得の大きな違いは以下のとおりです。

- 収入:会社から支給された給与や賞与などの合計額のこと

- 所得:収入金額から給与所得控除額を差し引いた額

年末調整における「収入」は、毎月支払われる給与と賞与(ボーナス)を合算した額で、社会保険料や所得税などが引かれる前の金額の合計です。

一方、「所得」とは収入から経費(給与所得控除)を引いた額のことをいいます。所得は、国税庁の「No.1410給与所得控除」で収入を入れれば簡単に計算できるツールが用意されていますのでお試しください。

なお、年末調整で扶養控除申告書に記入するのは「所得」になります。しかし、多くの従業員が収入を書いて提出するため、収入か所得か聞いたうえで処理するようにしましょう。

出典:室蘭市「収入と所得はどうちがうのですか」

年金所得はどうやって計算するんですか?

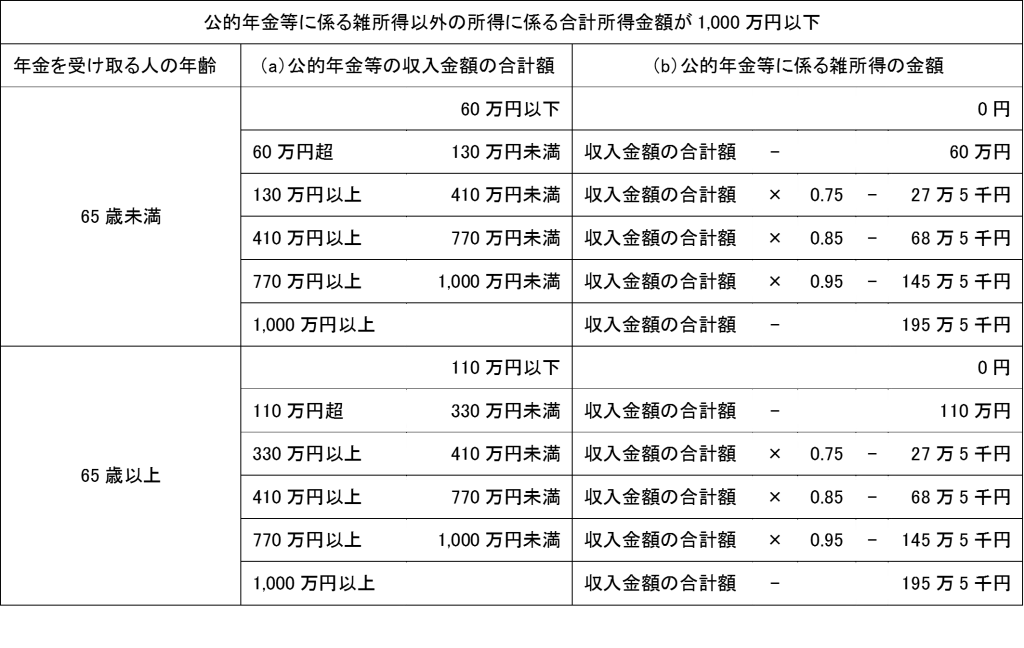

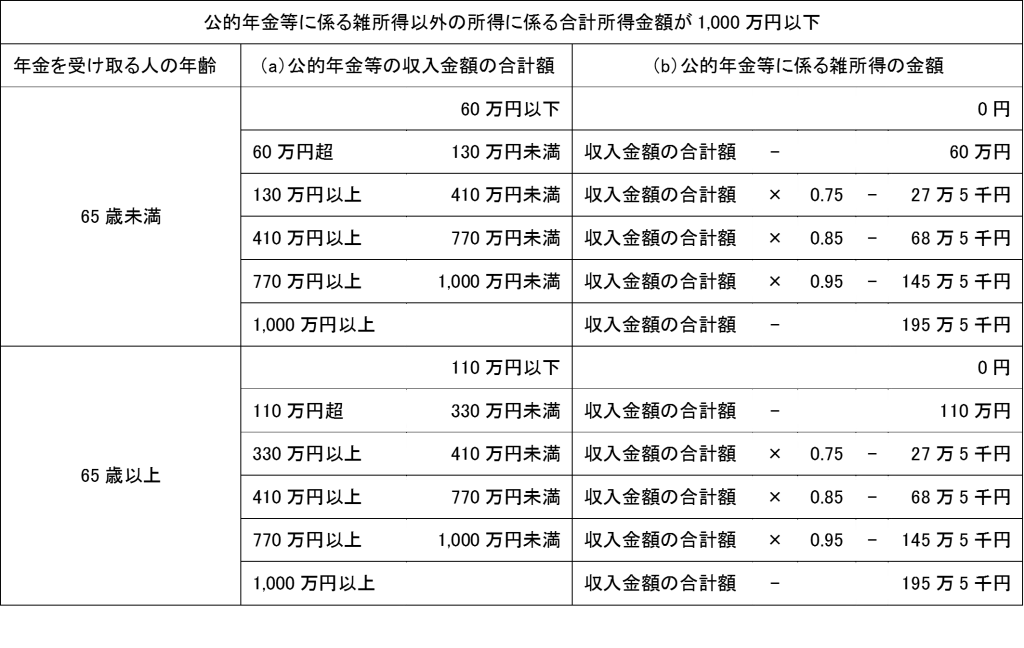

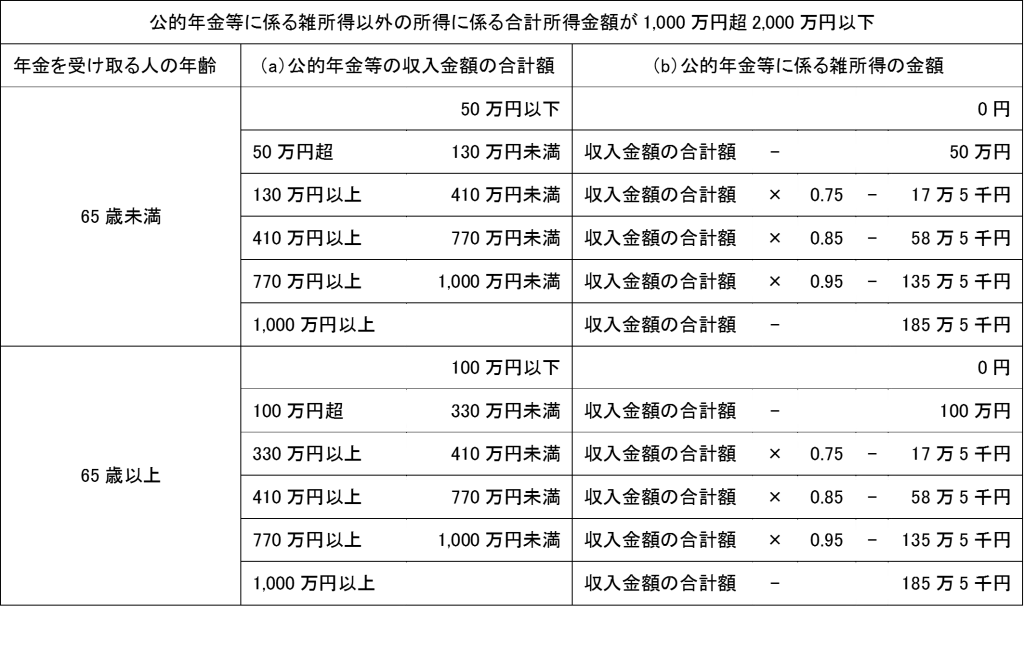

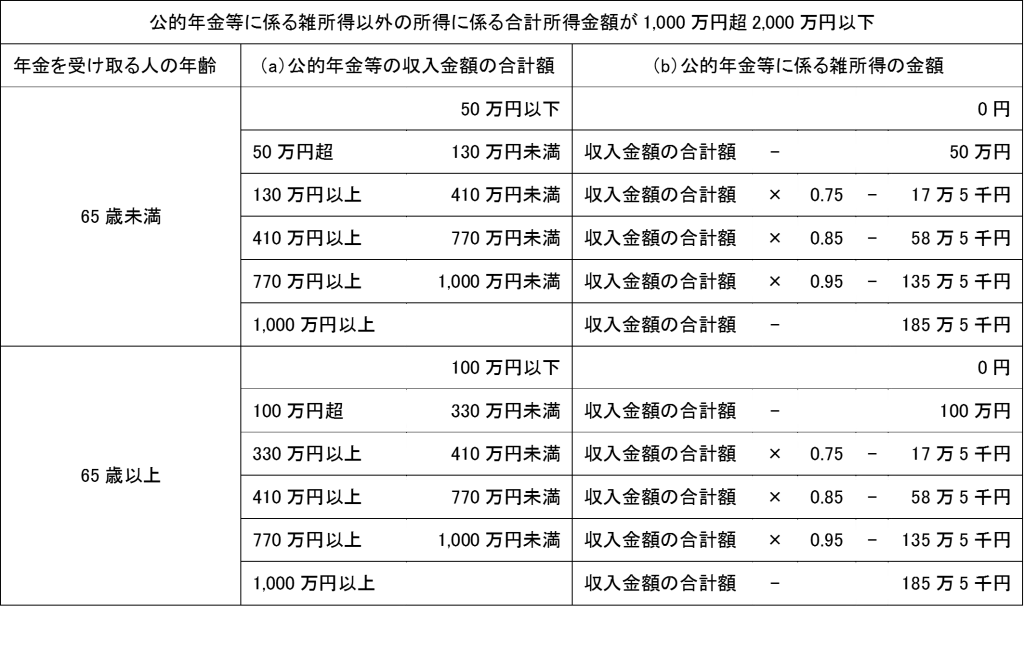

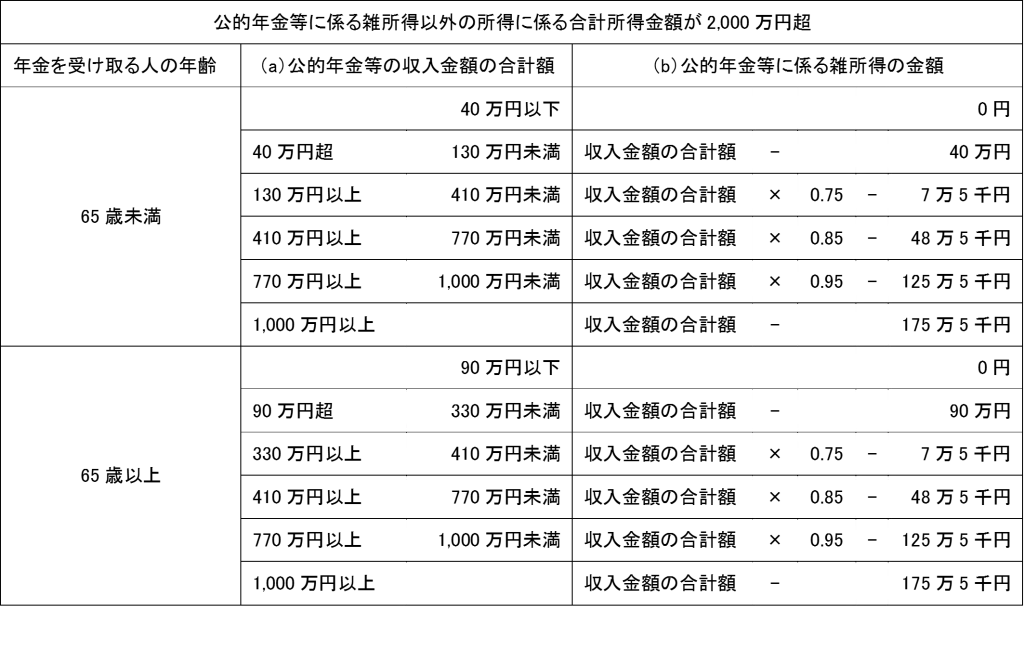

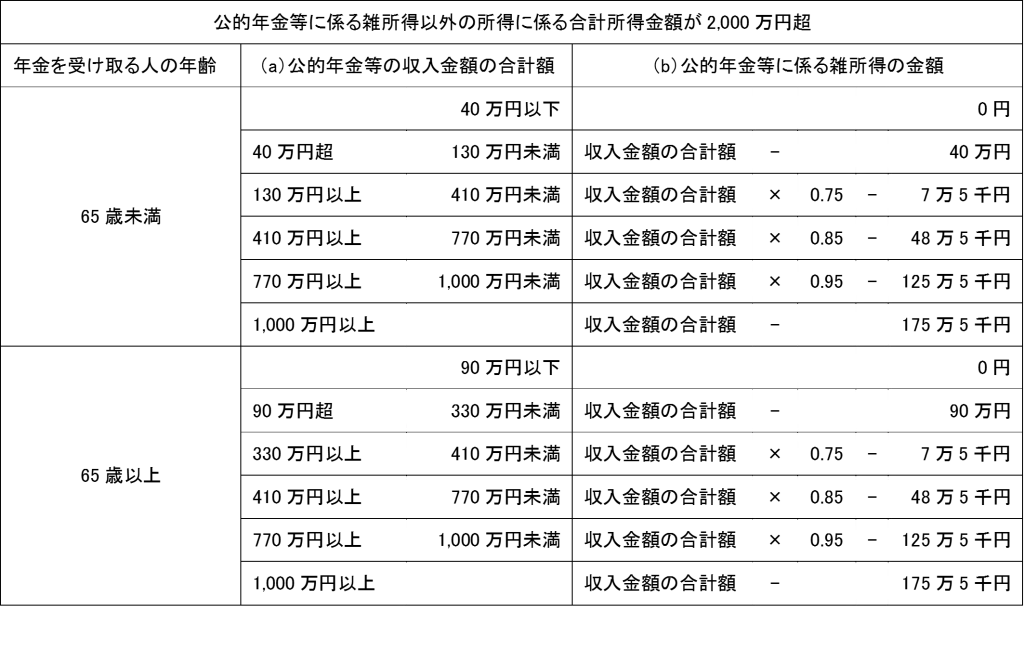

年金所得は以下の表にあてはめて所得を算出します。(令和2年以降)

年金所得がある場合は、「基礎控除申告書」や「配偶者控除等申告書」にこの表にあてはめて算出した所得を記入します。

退職金は給与所得以外の所得に入るんですか?

退職金は、所得が0ではない限り「給与所得以外」に記載が必要です。(給与所得以外の所得の種類等 参照)

もし退職所得がある場合は、「基礎控除申告書」や「配偶者控除等申告書」の「給与所得以外」に記入する必要があります。

なお、退職金の金額そのものを書くわけではありません。退職金から退職所得控除を引いた額を記入しますのでご注意ください。

出典:国税庁「給与所得以外の所得の種類等 」

不動産を売却したのですが、収入にいれますか?

不動産所得も基礎控除や配偶者控除の「給与以外の所得」に入ります。(給与所得以外の所得の種類等 参照)

不動産の総収入金額から必要経費を控除した後の金額が0でない場合は記入しましょう。

出典:国税庁「給与所得以外の所得の種類等 」

基礎控除申告書に収入を書きたくないのですが、絶対に書かないといけませんか?

会社の担当者に相談してください。

会社では給与収入がわかりますので、記入してもらいましょう。

会社の担当者は給与所得以外に所得がないか確認したうえで、代わりに給与所得を記入してあげましょう。

配偶者の収入があきらかに扶養じゃないのですが、配偶者控除申告書に収入を書かないといけませんか?

あきらかに扶養ではない場合は空欄で構いません。

ただし、扶養でなくても所得が133万円以下の場合は配偶者特別控除が受けられるので、所得が133万円以下の場合は記入しましょう。

なお、年末調整担当者は、配偶者の所得が空欄であることを理由に、給与システムに「0」を入れると配偶者控除の計算がされてしまう場合がありますので、注意してください。

去年まで扶養していた家族が扶養の範囲を超えました。どうすればいいですか?

年末調整書類に被扶養者として印字されているのであれば、扶養から外れる家族の名前を二重線で消します。

また、会社では異動申請が必要になります。

配偶者の収入証明は必要ですか?

年末調整のときに配偶者の収入証明の提出は義務ではありません。

ただし、会社によっては正確な年収を知るために収入がわかる証明書の提出を求めるところもあります。

配偶者はもともと非扶養者ですが、配偶者控除申告書に所得を記入する理由はなんですか?

配偶者には「配偶者特別控除」という制度があり、年収130万円超~201万円以下であれば税控除が受けられるためです。

記入しなかった場合は、配偶者特別控除を受けられません。

高年齢雇用継続給付金は収入に入りますか?

高年齢雇用継続給付金は税制上は「非課税」になります。そのため、年末調整では収入に含めません。

育児休業給付金は収入に入りますか?

育児休業給付金は税制上は「非課税」になります。そのため、年末調整では収入に含めません。

出典:国税庁「No.1191 配偶者控除」

給与所得以外に収入があり、確定申告する場合はその他収入の記入が必要ですか?

給与以外を確定申告する場合は、年末調整で申告しなくてもかまいません。

ただし、原則は年末調整で記入しなければいけません。

年末調整でよくある質問「保険料控除」

年末調整の保険料控除に関するよくある質問は以下のとおりです。

- 保険控除申告書の記入欄が足りないんですがどうしたらいいですか?

- 申告書に印字されている保険料の証明書はなくても大丈夫なんですか?

- 扶養している妻が支払った生命保険は控除できますか?

- 妻の生命保険料を代わりに払ったのですが、申告できますか?

- 年金の介護保険料は社会保険料控除として申告できますか?

保険控除申告書の記入欄が足りないんですがどうしたらいいですか?

1行を手書きで2段にして詰めて記入して下さい。

それでも足りない場合は、2枚目をもらって書いてください。

申告書に印字されている保険料の証明書はなくても大丈夫なんですか?

申告書にあらかじめ印字されている保険は会社が給与から天引きした保険なので、証明書がなくても問題ありません。

証明書は会社の方に届きます。

扶養している妻が支払った生命保険は控除できますか?

保険料控除を受けられるのは「支払った人」であることが条件です。扶養している妻が支払ったのであれば、本人(夫)は保険料を払っていないため、本人(夫)は控除できません。

出典:国税庁「No.1140 生命保険料控除」

妻の生命保険料を代わりに払ったのですが、申告できますか?

本人名ではない保険でも代わりに保険料を支払った場合は、その分も申告できます。

出典:国税庁「妻名義の生命保険料控除証明書に基づく生命保険料控除」

年金の介護保険料は社会保険料控除として申告できますか?

年金から引かれている介護保険料は年末調整の社会保険料控除として申告ができます。

ただし、毎年確定申告しているのであれば、年末調整で申告する必要はありません。

出典:中央区「介護保険料の納付済額の確認について(年末調整・確定申告他)」

年末調整でよくある質問「扶養」

年末調整の扶養に関するよくある質問は以下のとおりです。

- 育児休業中の奥さんを扶養に入れることはできますか?

- 扶養している妻の収入がわからないのですが、どうしたらいいですか?

育児休業中の奥さんを扶養に入れることはできますか?

結論、扶養にできます。

育児休業で無収入になった結果、その年の年収が扶養内の収入でおさまる場合、その年は扶養に入れます。ただし翌年に復帰し、扶養から外れる場合は、会社に忘れずに申告しましょう。

扶養している妻の収入が正確にわからないのですが、どうしたらいいですか?

年末調整の書類に記入する時点では「見込み」であるため、予測される所得を記入してください。

最終的に年末調整で申告した所得額と大きく変動する場合は、必ず確定申告をしましょう。

申告の所得と異なっていた場合は、後日会社経由で税務署から税額の再計算を求められ、申告した額と実際の額で計算した所得税の差額が会社から徴収されます。

年末調整でよくある質問「所得金額調整控除」

年末調整の所得金額調整控除に関するよくある質問は以下のとおりです。

- 特別障害を持っていますが、年収850万円は超える見込みはありません。所得金額調整控除に内容を書いた方がいいですか?

- 所得額調整控除の対象者で23歳未満の子供が2人いるのですが、2人とも記入しなければいけないですか?

特別障害を持っていますが、年収850万円を超える予定はありません。所得金額調整控除に内容を書いた方がいいですか?

年収850万円を超える見込みでなければ、記入しなくても問題ありません。

所得額調整控除の欄に23歳未満の子どもが2人いる場合、どのように記入するんですか?

1人分を記入すれば問題ありませんので、どちらかの名前を記入してください。

所得額調整控除は、対象者が1人でも2人でも控除額が変わらないためです。

年末調整でよくある質問「住宅借入金等特別控除」

年末調整の住宅借入金等特別控除に関するよくある質問は以下のとおりです。

- 今年購入した住宅のローンを年末調整で申告したいです

- 住宅控除の申告書を紛失しました。どうすればいいですか?

- 扶養控除異動申告の住所は住民票の住所ですか?現住所ですか?

- 同棲しています。世帯主は誰になりますか?

今年購入した住宅のローンを年末調整で申告したいです

住宅ローンは初年度はご自身で確定申告をする決まりになっています。

2年目以降は年末調整が可能です。

出典:国税庁「マイホームを持ったとき」

住宅ローン控除の申告書を紛失しました。どうすればいいですか?

「年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書」を税務署に提出して再発行をしてください。こちらのホームページからダウンロードできます。

出典:国税庁「年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請手続」

扶養控除異動申告の住所は住民票の住所ですか?現住所ですか?

世帯主の住民票の住所を記入してください。

出典:国立法人 長崎大学「扶養控除申告書 記入例」

同棲しています。世帯主は誰になりますか?

住民票の世帯主を記入してください。

なお、世帯主とは「生活を共にする世帯の代表者」のことです。それぞれ収入があり、生計が異なっていれば、住民票を分けることもできます。

一方、どちらかの収入で生活している場合は、一人が世帯主となり、片方を同居人として登録することも可能です。

出典:UR くらしのカレッジ「賃貸住宅の世帯主の決め方は?同居・同棲前に確認したい手続きの基本」

年末調整でよくある質問「その他の事例」

年末調整でその他、よくある質問は以下のとおりです。

- ダブルワークしている場合、申告書はどう書いたらいいですか?

- 前職から源泉徴収票が送られてきません。どうすればいいですか?

ダブルワークしている場合、申告書はどう書いたらいいですか?

年末調整ではもう別の会社から支給されている給与分は記入しないでください。そして、必ず確定申告に行ってください。

前職から源泉徴収票が送られてきません。どうすればいいですか?

基本的に中途入社の従業員は、源泉徴収票がなければ年末調整ができません。そのため、ご自身で確定申告していただくことになります。

ただし、会社側が再年末調整をしてくれる場合で、1月上旬頃までに源泉徴収票が届いた場合は、会社で年末調整してくれる場合があります。

出典:国税庁「前の給与の支払者が支払った給与等の金額が分からないときの提出範囲」

まとめ

年末調整では、従業員からさまざまな質問を受けることになります。

また税制改正が進む一方で、年末調整が難しくなっており、会社の担当者でも相当難解な業務になっているでしょう。

この記事が少しでもお役に立てれば幸いです。

その他、住宅ローンの特殊な事例については下記の記事で詳しく解説していますので、気になる方はご覧ください。

社会保険や給与計算をミスした時にどう対処していいのかが事細かに書かれています。

実務経験豊富な著者の実体験をもとに書かれているので、参考になります。

こちらも宮武さんの著書です。社会保険の初心者向けに優しく解説されており、やるべき手続きが網羅されています。

「社会保険の手続き自体が何をどうしていいのかわからない」という方にはおすすすめです。

※様式は最新のものでない場合があります。

労務の仕事はExcelとWordは必ず使います。「とりあえず労務で使うことだけ教えてほしい」という方にはおすすめです。

「時給×労働時間の計算」有給休暇取得日数の年度集計」「就業規則の作成時のWord設定」など実務で役立つExcel・Word操作が習得できます。

就業規則の実務本です。厚生労働省が公表しているモデル就業規則の問題点を指摘し、判例に基づいた就業規則の本質が解説されています。労使トラブルを防止する就業規則を作成したい方は、ぜひお手に取ってください。

「時間計算」や「時給計算」ができる電卓の定番です。

給与計算業務を担当している方は持っていて損はしないでしょう。

封筒をとじる時にのりを使ってませんか?のりは手にくっつくし、ムラがあるとうまくくっつかないですよね。

そんな悩みを解消するのがこちらのテープのりです。

スッと線を引くだけで簡単に封筒を閉じることができるので、業務効率化ができます。

封筒を開ける時にカッターやハサミを使っていませんか?カッターは刃をしまい忘れると危ないし、ハサミはまっすぐ切れませんよね。

そんなとき便利なのがこのオートレターオープナーです。

封筒の開けたいところを滑らすだけできれいに封筒を開けることができます。手を切る心配もないので安心して使えます。

電話メモを付箋で書いている人におすすめのグッツです。

このスタンプは付箋に伝言メモを押せるという便利スタンプ。スタンプを押せば必要最低限のことしか書かなくていいので業務の効率化ができます。