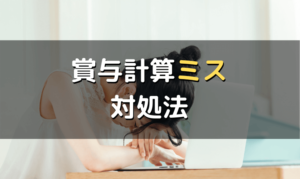

給与項目によって課税になる項目と非課税の項目があるのはなぜですか?

そんな疑問にお答えします。

給与には、課税対象になる項目と非課税対象になる項目があります。

ではなぜ、非課税になるのかご存知でしょうか?

今回は、非課税になる給与項目の条件と具体例を解説します。

なぜ給与に課税項目と非課税項目があるのか

給与の項目に課税と非課税がある理由は、「税法上非課税と決まっているか、福利厚生として支給している」からです。

たとえば、「通勤交通費」は一定の金額まで税法上非課税と決まっています。

また、「結婚祝い金」は福利厚生費として認められているため、非課税になります。

このように、給与の項目の中には非課税になる項目と福利厚生として非課税になる項目があり、課税項目と非課税項目が分かれているのです。

※参考:国税庁「No.2508 給与所得となるもの」

給与で支給される項目が福利厚生(非課税)になる条件

給与で支給される項目が福利厚生になるためには、以下の条件をすべて満たさなければなりません。

- 賃金以外であること

- 従業員全員を対象としていること

- 妥当な範囲の金額であること

それぞれ詳しく解説します。

賃金以外であること

賃金とは基本給や役付手当、賞与などのことをいいます。

福利厚生費は、基本的に「労働の対価以外で支給されるもの」となるため、賃金以外であることが条件です。

従業員全員を対象としていること

従業員全員を対象としていなければ福利厚生費となりません。

たとえば「女性だけ対象」「管理職だけ対象」など、限定した人だけが受けられるものは福利厚生費に該当しないということです。

妥当な範囲の金額であること

妥当な範囲とは「常識的に考えて妥当な金額」ということです。

金額の範囲は法律では決められていないため、企業に任されています。

ただし、中には法律や規定で基準が決められているものもあるため、福利厚生を新設する際は国税庁のホームページなどで確認してから設定しましょう。

たとえば、社員旅行の費用に1人100万円補助するのは常識的に考えて妥当ではありませんよね。

※参考:国税庁「給与等に係る経済的利益」

給与で非課税になる項目

ここからは、給与で非課税になる項目を紹介していきます。

紹介する項目は以下の項目です。

- 通勤交通費

- 資格取得費用

- 食事補助

- 健保給付金

- 予防接種補助

- 旅費・出張費

- 宿直手当

それぞれの項目を詳しく解説します。

①通勤交通費

通勤交通費は自宅から職場までの通勤にかかる費用を支給する手当です。一定額までは非課税となり福利厚生費として計上が認められています。

通勤交通費は役員・社員・パート・アルバイトなど雇用形態にかかわらず支給することが可能です。また、自動車の通勤に対しても距離に相当した分を支給することができます。

非課税の限度額は国税庁が定めており、電車やバスなどの公共交通機関を利用した場合は、1ヶ月15万円が非課税の限度額です。

また、自動車で通勤する場合は、距離に応じて非課税限度額が異なっています。詳細は下記の通りです。

| 片道の通勤距離 | 1ヵ月あたりの非課税限度額 |

|---|---|

| 2km未満 | 全額課税 |

| 2km以上10km未満 | 4,200円 |

| 10km以上15km未満 | 7,100円 |

| 15km以上25km未満 | 12,900円 |

| 25km以上35km未満 | 18,700円 |

| 35km以上45km未満 | 24,400円 |

| 45km以上55km未満 | 28,000円 |

| 55km以上 | 31,600円 |

上記の非課税限度額を超えた場合は、給与として課税対象になるので、毎月給与計算を行うときは注意しましょう。

※参考:国税庁「通勤手当の非課税限度額の引上げについて」

②資格取得費用

資格を取得するためにかかった費用を会社が支給する場合は、非課税となります。

ただし業務に直接必要な資格のみです。不動産業であれば「宅地建物取引士」、建築業であれば「一級建築士」などです。

ただし、経理担当が税理士の資格を取得するために使った費用は課税になります。なぜなら、税理士がいなくても経理業務ができるからです。

宅地建物取引士や一級建築士は、資格をもっていなければできない業務があるので、福利厚生費として非課税扱いにできます。

※参考:国税庁「給与等に係る経済的利益」

③食事補助

食事補助は、従業員の食事代の一部を会社が補助してくれる場合の項目です。

ただし、従業員が食事代の半分以上を負担し、会社が負担する額が月額3,500円以下である場合に限ります。

会社が負担する金額が3,500円を超えた場合は、超えた分が「課税」対象となります。

※参考:国税庁「給与等に係る経済的利益」

④健保給付金

会社が加入している健康保険からの給付金を会社が立て替えて給与で支払っている場合は「非課税」となります。

※参考:国税庁「No.1400 給与所得」

⑤予防接種補助

インフルエンザやその他ウイルスの予防接種にかかる費用は、下記の条件を満たせば非課税になります。

- 業務上必要である

- 全従業員を対象とし希望者全員の費用を負担する

- 不相当に高額でないこと

※所得税基本通達36-29

従業員がインフルエンザにかかってしまっては会社の業務が滞ってしまいます。

また、予防接種は業務上必要であり、費用も5,000円程度で高額ではありません。

そのため、希望者全員の費用負担をするのであれば福利厚生費として非課税対象となります。

⑥旅費・出張費

出張に行くと、新幹線代や飛行機代、ホテル代などの費用がかかります。これらの費用を給与で支給している場合は「非課税」になります。

移動や宿泊の費用は、仕事のために必要な経費としてみなされるため、基本的には所得税の課税対象ではありません。

ただし、飛行機でファーストクラス分の旅費を支給するなど、必要以上に高額になった場合は課税対象になる場合があります。

※参考:国税庁「No.6459 出張旅費、宿泊費、日当、通勤手当などの取扱い」

⑦宿直手当

宿直手当とは、夜間の警備対応や、緊急時に備えて夜間対応した場合に支給する手当です。

勤務1回につき、4,000円まで非課税になります。

※参考:国税庁「法第28条《給与所得》関係」

まとめ

給与計算で所得税が非課税になるものは、福利厚生費として一定の条件が満たされたものや、税法上非課税と認められているものです。

それ以外のものは、給与として課税対象となります。新しく給与項目を増やす場合は、課税になるのか非課税になるのかを慎重に判断して設定するようにしましょう。

もし、誤って課税対象のものを非課税のまま給与を支給していると、税務調査で指摘されます。改めて確認してみてください。

以上、担当者様のお役に立てると幸いです。

社会保険や給与計算をミスした時にどう対処していいのかが事細かに書かれています。

実務経験豊富な著者の実体験をもとに書かれているので、参考になります。

こちらも宮武さんの著書です。社会保険の初心者向けに優しく解説されており、やるべき手続きが網羅されています。

「社会保険の手続き自体が何をどうしていいのかわからない」という方にはおすすすめです。

※様式は最新のものでない場合があります。

労務の仕事はExcelとWordは必ず使います。「とりあえず労務で使うことだけ教えてほしい」という方にはおすすめです。

「時給×労働時間の計算」有給休暇取得日数の年度集計」「就業規則の作成時のWord設定」など実務で役立つExcel・Word操作が習得できます。

就業規則の実務本です。厚生労働省が公表しているモデル就業規則の問題点を指摘し、判例に基づいた就業規則の本質が解説されています。労使トラブルを防止する就業規則を作成したい方は、ぜひお手に取ってください。

「時間計算」や「時給計算」ができる電卓の定番です。

給与計算業務を担当している方は持っていて損はしないでしょう。

封筒をとじる時にのりを使ってませんか?のりは手にくっつくし、ムラがあるとうまくくっつかないですよね。

そんな悩みを解消するのがこちらのテープのりです。

スッと線を引くだけで簡単に封筒を閉じることができるので、業務効率化ができます。

封筒を開ける時にカッターやハサミを使っていませんか?カッターは刃をしまい忘れると危ないし、ハサミはまっすぐ切れませんよね。

そんなとき便利なのがこのオートレターオープナーです。

封筒の開けたいところを滑らすだけできれいに封筒を開けることができます。手を切る心配もないので安心して使えます。

電話メモを付箋で書いている人におすすめのグッツです。

このスタンプは付箋に伝言メモを押せるという便利スタンプ。スタンプを押せば必要最低限のことしか書かなくていいので業務の効率化ができます。